Generalnie rzecz biorąc zysk kapitałowy powstaje wtedy gdy jakaś wartość (rzecz) zostaje sprzedana za więcej niż była kupiona.

Podstawą obliczenia ceny dla nieruchomości (real property) lub osobistych wartości materialnych (tangible personal property) jest jest ich oryginalna cena zakupu wraz ze wszystkimi kosztami usprawnień jakich dokonano w trakcie trwania własności, minus koszty amortyzacji–obniżenia wartości (depreciation) odjęte z dochodów podczas trwania własności.

Koszty amortyzacji jednakże mogą być odliczone tylko wówczas gdy nieruchomość służyła jako inwestycja lub obiekt do prowadzenia działalności gospodarczej (business property). Podstawą do wyliczenia dla wartości osobistych niematerialnych (intangible personal property) takich jak np. papiery wartościowe, jest ich oryginalna cena zakupu wraz z zapłaconą prowizją, minus [w wypadku akcji spółek giełdowych] zyski ze sprzedaży praw do zakupu dalszych akcji od danej spółki albo otrzymanych dywidendów uważanych za zysk z kapitału, a także pomniejszona [w wypadku umów takich jak leasing, umowa patentowa, licencyjna itp.] o każdą amortyzację lub spadek wartości, która była odliczona od dochodu w trakcie trwania własności. W wypadku akcji giełdowych podstawa wyliczeń powinna być skorygowana o dywidendy lub podziały akcji.

Zyski kapitałowe, w zeznaniach podatkowych są przedmiotem opodatkowania. Od momentu wprowadzenia podatków zyski kapitałowe były zawsze na uprzywilejowanej pozycji mimo, że przepisy w tym względzie zmieniały się często. Np. w roku 1980 tylko 40% wartości zysku trzymanego dłużej niż 6 miesięcy było przedmiotem opodatkowania. Dopiero w 1986 roku reforma podatkowa zniosła ten przywilej i od tej pory cały zysk kapitałowy jest przedmiotem opodatkowania.

Jak obliczane są zyski kapitałowe

- Podatki od zysków kapitałowych są naliczane w przypadku inwestycji, takich jak akcje lub obligacje, nieruchomości (choć zazwyczaj nie są to mieszkania), samochody, łodzie i inne rzeczy materialne.

- Pieniądze, które zarabiasz na sprzedaży któregokolwiek z tych przedmiotów, są twoim zyskiem kapitałowym. Pieniądze, które tracisz, to strata kapitału.

- Możesz wykorzystać straty kapitału inwestycyjnego do skompensowania swoich zysków kapitałowych. Na przykład, jeśli na początku roku sprzedałeś akcje z zyskiem w wysokości $10,000, a potem pod koniec roku sprzedałeś kolejne akcje tracąc na tym $4,000, to będziesz opodatkowany od zysków kapitałowych w wysokości $6,000.

- Różnica między zyskami kapitałowymi a stratami kapitałowymi nazywana jest „zyskiem kapitału netto”. Jeśli straty przekraczają zyski, można odliczyć różnicę w zeznaniu podatkowym, do $3,000 rocznie (lub $1,500 dla małżeństw rozliczających się oddzielnie).

- Uwzględniasz swój zysk kapitałowy w dochodzie, aby dowiedzieć się, jaka stawka podatku ma zastosowanie do zysku kapitałowego. Podatki od zysków kapitałowych są progresywne, podobnie jak podatki dochodowe.

Rodzaje zysków kapitałowych

Rozróżniamy dwa rodzaje zysków kapitałowych:

- krótkoterminowe, czyli trzymane mniej niż 12 miesięcy oraz

- długoterminowe, czyli będące w naszym posiadaniu dłużej niż 12 miesięcy.

Rozróżniamy dwa rodzaje zysków kapitałowych:

- krótkoterminowe, czyli trzymane mniej niż 12 miesięcy oraz

- długoterminowe, czyli będące w naszym posiadaniu dłużej niż 12 miesięcy.

Podatek od krótkoterminowych zysków kapitałowych jest naliczany w zależności od progu podatkowego, w jakim się mieści nasz dochód. Dla przykładu – osoba samotna zarabiająca $65,000 rocznie, posiadająca zysk kapitałowy w wysokości $8,000 zapłaci podatek dochodowy 22%, gdyż znajdzie się w przedziale zarobkowym $0-$82,500.

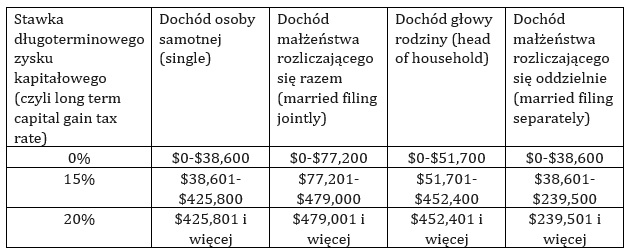

Aktualne stawki podatku od długoterminowych zysków kapitałowych zgodnie z nową ustawą podatkową z 2018 roku wynoszą zero, 15 procent i 20 procent, w zależności od dochodu oraz statusu osób rozliczających się.

Dla porównania – kupiłeś akcje w maju za sumę $5,000 i sprzedałeś je w grudniu za $5,500. Uzyskałeś krótkoterminowy zysk kapitałowy w wysokości $500. Jeśli zarobiłeś $45,000 w ciągu roku, to znajdujesz się w 22% przedziale podatkowym i musisz oddać dla IRS $110 ze swojego zysku $500. Zostaje ci na czysto $390. Ale jeżeli potrzymałbyś te same akcje do przyszłego czerwca (czyli ponad rok), to zarobiłyby one powiedzmy $700. W tym momencie jest to już zysk długoterminowy, który jest opodatkowywany w wysokości 15%. Czyli zamiast $110 podatku, zapłacisz $105, co daje ci na czysto zarobek w wysokości $595.

Uważajmy na dwie rzeczy

1. Wyjątki od reguły. Stawki podatku od zysków kapitałowych w powyższej tabelce dotyczą większości aktywów, ale jak to zwykle bywa - istnieją pewne godne uwagi wyjątki. Długoterminowe zyski kapitałowe z tzw. „aktywów kolekcjonerskich” są na ogół opodatkowane w 28 procentach. Dotyczy to takich rzeczy jak: monety, znaczki, metale szlachetne, antyki i dzieła sztuki, kolekcje win oraz koniaków. Zyski krótkoterminowe z takich aktywów podlegają opodatkowaniu według zwykłej stawki podatku dochodowego.

2. Podatek dochodowy od inwestycji netto. Niektórzy inwestorzy mogą być zobowiązani do dodatkowych 3,8%, w zależności od tego który z nich jest mniejszy: dochód z inwestycji netto czy też kwota, o którą zmodyfikowany dochód brutto przekracza kwoty wymienione poniżej:

- osoba samotna lub głowa rodziny: $200,000

- małżeństwa rozliczające się razem: $250,000

- małżeństwa rozliczające się oddzielnie: $125,000

Jak zminimalizować podatki od zysków kapitałowych

- Cierpliwość. Zawsze, gdy jest to możliwe, przechowuj swoje aktywa przez rok lub dłużej, aby móc skorzystać z długoterminowej stawki podatku od zysków kapitałowych, ponieważ jest ona znacznie niższa niż krótkoterminowa stopa.

- Wykluczenie sprzedaży domu. Jeżeli masz dom i używać go jako głównego miejsca zamieszkania przez co najmniej dwa lata w okresie pięciu lat przed jego sprzedażą, to możesz go wykluczyć z zysków kapitałowych. Osoby samotne są zwolnione od podatku przy sprzedaży domu za sumę do $250,000, a małżeństwa natomiast za $500,000.

- Wyrównanie dywidend. Zamiast ponownie inwestować dywidendy w inwestycję, która je wypłaciła, przywróć równowagę, wkładając te pieniądze w swoje słabsze inwestycje. Zazwyczaj przywracasz równowagę, sprzedając papiery wartościowe, które mają się dobrze, i umieszczasz te pieniądze w tych, które osiągają słabsze wyniki. Jednak korzystanie z dywidendów w celu inwestowania w aktywa o gorszych wynikach pozwoli uniknąć sprzedaży spółek o dobrych wynikach, a tym samym uniknąć zysków kapitałowych, które wynikałyby z tej sprzedaży.

- Korzystanie z rachunków uprzywilejowanych podatkowo. Obejmują one plany 401 (k), indywidualne konta emerytalne i szkolne rachunki oszczędnościowe 529, w których inwestycje rosną bez podatku lub są odroczone. Oznacza to, że nie musisz płacić podatku od zysków kapitałowych, jeśli sprzedajesz inwestycje na tych kontach. W szczególności konta Roth IRA i 529 mają duże korzyści podatkowe. Wypłaty z tych kont (po spełnieniu wymaganych warunków) są wolne od podatku. Innymi słowy, nie płacisz żadnych podatków od zysków z inwestycji. W przypadku tradycyjnych kont IRA i 401 (k) płacisz podatki w momencie, gdy wybierzesz z nich pieniądze, będąc już na przykład na emeryturze.

Na przestrzeni czasu

Wiele racji przemawiało za tym aby opodatkować zyski kapitałowe w mniejszym stopniu niż pozostałe formy dochodu, motywując jednocześnie do nowych, czasami ryzykownych inwestycji finansowych oraz nie zamrażania kapitału (wysokie podatki mogłyby odstraszać od pozbywania się w odpowiednim czasie walorów kapitałowych). Faktem jest też iż wiele opodatkowanych zysków odzwierciedla nie sam dochód lecz zwyżkę cen.

Z drugiej strony ustawodawstwo podatkowe z 1986 rok, które pozbawiło zyski kapitałowe wyjatkowo uprzywilejowanej pozycji było tłumaczone jako ekwiwalent za ogólne obniżenie stóp podatkowych i było nakierowane na ukrócenie rozpowszechnionych praktyk uciekania w tzw. nisze podatkowe (praktyka polegająca na transferowaniu zwykłego, podlegającemu opodatkowniu dochodu do zysków kapitałowych preferencyjnie opodatkowanych). Argumentacja ta jednak straciła szybko sens gdyż Kongres w niedługim czasie podwyższył najwyższy próg opodatkowania na zwykły dochód przez co przyczynił się do rozwoju kolejnych nisz podatkowych. Co ważniejsze, Kongres mógł osiągnąc wcześniej założony cel gdyby zaproponował ulgę dla inwestrorów od zysków inflacyjnych podczas kalkulacji zysków kapitałowych, tak jak było to sugerowane przez Departament Skarbu w 1986 roku.

Kongres prawdopodobnie będzie w dalszym ciągu prowadził rozważania na temat podatku od zysków kapitałowych. Wiekszość tej debaty dotyczy rozważań na temat możliwego wpływu tych zmian na dochody podatkowe do skarbu państwa w najbliższym czasie. Zwolennicy obniżenia progu podatkowego na zyski kapitałowe oceniają, że spowoduje to szybszą wysprzedaż walorów kapitałowych przez co nastąpi zwiększony wpływ do kasy państwa z tytułu podatków. Oponenci natomiast twierdzą, że początkowo dochody państwa po zredukowaniu progu podatkowego mogą wzrosnąc, ale w dłuższej perspektywie należy oczekiwać zmniejszenia tych dochodów. Zindeksowanie zysków kapitałowych zdecydowanie zmniejszyłoby bazowy dochód podatkowy od tych zysków (przy założeniu, że zyski inflacyjne nie będą opodatkowane), jednakże wielu inwestorów byłoby skłonnych zrealizować szybciej swoje zyski zamiast czekać na obniżenie progów podatkowych. Każda próba indeksacji zysków kapitałowych i obliczanie zysków z tego tytułu może się okazać przysłowiowym „nożem w plecy”.

Z punktu widzenia ekonomistów kierunek myślenia w sprawie dochodów podatkowych państwa poszedł w niewłaściwym kierunku. Sprawiedliwość, bezstronność i efektywność powinny być podstawowymi kryteriami przy przeprowadzaniu reformy , a nie przypuszczalne dochody państwa. Z tego punktu widzenia indeksacja jest korzystniejsza dla obniżenia progów podatkowych, co w konsekwencji może zniechęcić inwestorów do poszukiwania nisz podatkowych.

Niechęć Kongresu zarówno do indeksacji zysków kapitałowych jak i do znaczącej obniżki dotychczasowych progów podatkowych dla zysków kapitałowych odzwierciedla jeszcze jeden istotny, ale czesto przemilczany powód dla takich działań: efektywność egzekwowania podatku. Egzekucja podatku od zysków w przeszłości była zdecydownanie mnie skuteczna niż innych podatków. Nie przez przypadek zyski kapitałowe zostały opodatkowane w całości po raz pierwszy krótko po wprowadzeniu przez Urząd Podatkowy mechanizmów raportowania sprzedaży wielu typów walorów finansowych. Dla przykładu; od 1985 roku maklerzy finansowi zobowiązani sa raportować wszystkie dochody z transakcji swoich klientów.

Przed wprowadzeniem zmian podatnicy opierali się na „honorowym” systemie, który zmuszał władzę do przeprowadzaniu skomplkowanych audytów kont bankowych i wyciągów maklerskich ażeby udowodnić podatnikowi iż nie zgłosił właściwych dochodów, co i tak nie zawsze przynosiło oczekiwany rezultat. Podstawowy sposób na omijanie podatków od zysków kapitałowych poprzez zatajenie prawdziwych danych stał sie z czasem coraz trudniejszy ze względu na rozwój technologii pozwalających śledzić poszczególne transakcje finansowe. Stale rosnący rozwój tych technologii pozwoli rządowi skutecznie śledzić wszystkie transkacje aby je odpowiednio opodatkować.

Innym sposobem na uniknięcie podatku od zysków jest powstrzymanie się od transakcji na określonych walorach. Jednak negatywne skutki takiego postępowania można zauważyć w momencie śmierci wlaściciela walorów, kiedy to jego spadkobiercy obarczeni zostają walorami o wartości przyjętej na dzień śmierci ich właściciela a nie na date ich nabycia co czasami stanowi istotną różnicę.

Straty kapitałowe (Capital Losses)

Straty kapitałowe powstają wtedy gdy walory majatkowe lub finansowe sprzedajemy po niższej cenie niż zostały zakupione. Straty kapitałowe kompensują zyski kapitałowe na zasadzie „dolar za dolara”. Dodatkowo podatnik może odjąć straty kapitałowe od netto zysków kapitałowych i jako takie przedstawić do podstawy opodatkowania do $3000 odpisu każdego roku. Każda suma straty może być przeniesiona do odpisu na następny rok, jeżeli przewyższa sumę $3000. Jednakże straty wynikłe ze sprzedaży przedmiotów osobistego użytku takich jak samochody, meble, urządzenia gospodarstwa domowego a nawet biżuteria lub dzieła sztuki (z wyjątkiem tych sprzedawanych przez handlarzy dzieł sztuki) uważane są za straty wynikłe z używania tych przedmiotów i nie moga być odjęte jako typowa strata kapitałowa. Ta sama zasada dotyczy strat na nieruchomości (szczególnie gdy zostały zostały poczynione jakieś nieudane usprawnienie na danej nieruchomości).

We wszystkich szczegółach dotyczących twoich podatków powinieneś zawsze poradzić się swojego konsultanta podatkowego.

Katarzyna Ginsburg

Kategoria: Porady > Podatki

Data publikacji: 2019-03-21